海外赴任時の住民税申告方法は?手続きの流れを赴任前・帰国後で解説!

「海外赴任前に住民税の手続きは必要?」とお悩みではありませんか?

本記事では、海外赴任前後に発生する住民税の手続きについて、記事前半は赴任前、後半は帰国後について解説しています。

通常であれば所属している会社の総務担当が海外赴任に関する手配をしているのですが、ご自身で知っておく必要があることも多いので、知識向上の一環としてご一読ください。

その他ふるさと納税や家族の手続きについてもお伝えしていますのでぜひ参考にしてください。

住民税以外で、「銀行口座 再開設」の手続きについて知りたい方はこちらの記事もどうぞ。

※最終的なご相談については各国の税理士・会計士・弁護士などの専門家へご相談下さい。ご要望がございましたらご紹介させて頂きます。

まず、海外赴任前の住民税について、下記3点を押さえておきましょう。

- 住民税の基本

- 住民税を給与から差し引く場合(一括徴収と特別徴収)

- 自分で納付する場合(普通徴収)

では解説します。

住民税の基本

自分が住む地域の社会費用を分担して払うのが「住民税」です。

住民税は、1月1日時点の住所がある市区町村・都道府県において、前年の所得に対して課税されます。

まとめると以下のようになります。

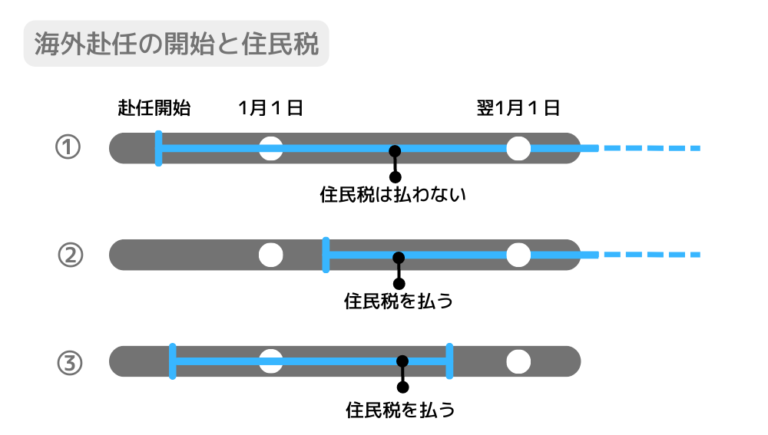

①1月1日時点で日本に非居住かつ海外赴任1年以上→その年は住民税を払わない

②1月1日時点で日本に居住かつ海外赴任1年以上→その年は住民税を払う

③1月1日時点で日本に非居住かつ海外赴任1年未満→その年は住民税を払う

前の年から海外赴任が開始し、年明け1月1日に住民票の登録が日本国内になかった場合、その年の住民税は課税されません。(①)

しかし住民票の転出届を出したあとでも、1月1日時点で日本に居住していれば、年度途中で海外赴任となっても、その年の住民税は払う必要があります。(②)

また、1月1日をまたいで1年以上国外に居住していることが確認できた場合は、住民票を移していなくても「日本国内に居住していない(非居住者)」とされ、その年度の住民税は課されません。

注意しなければならないのは海外赴任の期間が1年未満の場合です。

赴任期間が1年未満の場合も日本国内に居住しているとみなされ、たとえ赴任中に1月1日を跨いでも住民税が課税されます。(③)

住民税を給与から差し引く場合(一括徴収と特別徴収)

続いて、住民税の支払い方法についてです。

住民税を給与から差し引く場合、特別な手続きは必要ありません。

給与から天引きする方法には「一括徴収」と「特別徴収」があります。

「一括徴収」とは、残りの住民税を最後の給与から全額差し引く方法です。

「特別徴収」とは、毎月の給与から差し引かれる方法を指します。

特別徴収ではその年の6月から翌年の5月にかけて、毎月給与から住民税が引かれます。

自分で納付する場合(普通徴収)

給与からの天引きではなく自分で住民税を納付する方法を「普通徴収」と言います。

普通徴収を選択した場合、残りの住民税分の納税通知書が納税義務者に送られます。

普通徴収の場合には次の2点に注意しましょう。

- 納税管理人が必要

- 納税通知書が届く時期

それぞれ解説します。

納税管理人が必要

「納税管理人」とは、本来の納税義務者に代わって税金の納付や通知の受取をする人のことです。

納税する方が納税通知書の送付時期にはすでに海外へ渡っている場合などに設定します。

納税管理人が必要となるのは以下のようなケースです。

- 納税通知書の送付前に海外へ出発している

- 未納の住民税がある

- 給与からの天引きができなくなった

- 翌年度の住民税が課税されたが自身で払えない

納税通知書が届く時期

納税通知書とは、納める税金の額や時期が記載された案内のことです。

住民税は前年の所得に対して課税されるため、次に納付する分については、出国した年の6月始めごろに送付されます。

\海外での金融に関するお悩みを多数サポート/

日本帰国後の住民税申告方法と手続き

日本帰国後の住民税支払い開始時期と必要な手続きについてお伝えします。

住民税の支払い義務はいつから?

1月1日時点で日本に居住していれば、住民税の支払義務が発生します。

課税対象は前年度の1月から12月の日本国内で発生した所得です。

- 帰国日が1月1日よりも後 (赴任期間が1年未満の場合は課税)

- 1月1日時点で日本に居住しているが前年度の国内所得がない

上記の場合には、その年度の住民税支払い義務は発生しません。

帰国後の手続きを済ませておけば、毎月の給与から天引き、または納税通知書が届く形で住民税の支払いが再開されます。

帰国後に必要な手続き

帰国後に必要となる主な手続きは以下の4つです。

- 転入届の提出

- 印鑑の再登録

- 納税管理人の解任手続き

- 年末調整の手続き

まずは転入先の役所で手続きを行いましょう。

出国時に除票していた住民票を戻すために、新たな居住地に転入届を出します。

納税管理人の解任は役所にて手続きできます。

自治体のホームページから申告書が印刷できる場合や郵送で送付できる場合もあるので確認してみるとよいでしょう。

年末調整をするには、帰国後に「給与所得者の扶養控除等(異動)申告書」を提出しましょう。帰国日から年末までに支給される給与を対象として控除を行うことができます。

このとき、所得控除(社会保険料控除・生命保険料控除など)は帰国日以降の保険料や掛け金が対象となり、扶養控除の対象条件は国内の従業員と同等です。

海外赴任ではふるさと納税の住民税控除はどうなる?

住民税控除と返礼品が同時に受けられることで人気の「ふるさと納税」。

出国する年の1月1日時点に日本国内の居住者であれば、その年の住民税が課税されます。

それにともなって住民税の控除も適用されるのです。

しかし、ふるさと納税を年内に行い、1月1日時点ですでに非居住者となってしまう場合には控除を受けられません。1月1日時点で日本に居住していないことから住民税が課税されないからです。

たとえば、2023年にふるさと納税を行い、翌年4月(1月1日以降)に海外赴任になったとします。この場合、1月1日時点で日本国内に居住しているので、住民税の支払い義務が発生します。つまり、控除も適用されるのです。

対して2023年にふるさと納税を行い、年が明ける前に海外赴任をした場合は1月1日の時点で日本国内に居住していないので住民税の支払い義務は発生しません。

つまり、控除は適用されません。

ふるさと納税と海外赴任、どちらも年内の場合は控除が受けられないということですね。

ただし、状況等により条件が異なる場合があります。

詳しくは管轄の税務署に確認してみてください。

海外に単身赴任した場合に家族が行う手続き

海外への単身赴任が決まったら、次の2つを確認しておきましょう。

- 妻を世帯主とする手続き(世帯主の)

- 児童手当の手続き

それぞれ解説します。

妻を世帯主とする手続き(世帯主の変更)

海外赴任をするのが世帯主である場合、役所にて「世帯主変更届」を提出しましょう。

夫が世帯主であり海外赴任する場合は世帯主を妻に変更しておきます。

児童手当の手続き

児童手当は、住民票の登録をしている市区町村から支給されますよね。

児童手当の受取人として届け出ている方が海外赴任すると、その市区町村の住民ではなくなるので児童手当を受給できなくなります。

現在の受取人が海外赴任をする場合、その後子どもを養育する方に受給者を変更する手続きが必要です。たとえば、現時点の受給者が夫である場合、受給者を妻に変更します。

児童手当の受取人を変更する場合

市役所などで主に次の書類を提出します。

- 国外転居届

- 児童手当・特例給付受給事由消滅届(自治体による)

- 児童手当・特例給付認定請求書

現在の受給者が役所まで行けない場合には委任状が必要です。

本人確認書類や振込先の銀行口座通帳、認印などを持参します。

詳しい持ち物は各自治体ホームページや電話で確認してください。

児童が海外にいる場合・祖父母に預ける場合

では、児童が海外にいる場合や日本国内の祖父母に預ける場合の児童手当はどうなるのでしょうか。

児童が日本国内に居住していない場合、基本的に児童手当は支給されません。

ただし、留学を理由としていくつかの条件を満たしている場合には、例外として児童手当を受け取ることができます。

また、両親が海外に居住していて日本国内の祖父母に預ける場合、国内で児童と同居している人を「父母指定者」とする申請手続きをすれば児童手当が支給されます。

\海外での金融に関するお悩みを多数サポート/

まとめ:住民税の手続きは海外赴任前後で確認しよう

今回は海外赴任前と帰国後に行う住民税関連の手続きを解説しました。1月1日はお正月なので日本にいることが多いかと思いますが、実はそれが様々な税金の基準日となっています。

住民税の場合は1月1日を基準に課税の有無が決まるため少々難しく感じるでしょう。

以下のポイントを押さえておくと安心です。

妻を世帯主とする手続き(世帯主の変更)

- 出国前に1月1日を迎えると課税される

- 1月1日前に出国すると課税されない

- 赴任期間が1年未満だと1日1日をまたいでも課税される

給与から天引きされているかどうかを確認したうえで、必要であれば納税管理人の設定や家族が行う手続きを進めましょう。

帰国後はまず役所へ行き、住所登録(転入届)や納税管理人の解任手続きを済ませてください。また、住民税以外の手続きについても事前に確認しておくことをおすすめします。

ときには、海外赴任後に現地の会社に転職したり、帰任命令が出た後に海外に戻りたくて退職するなど、人生においては様々な選択があると思います。

一方で、税金はあなたにピッタリとつきまとうので、忘れて怒らせないようにしっかりとケアしていきましょう。